年初以来,国有保险公司绩效评价办法持续优化,保险资金权益投资政策环境逐步改善,险资入市驶入快车道。但相比2024年初,符合险资审美的红利资产已经历明显上涨,与此同时,市场走出增量资金不足的困局,各类资产均迎来估值修复的积极机会。面对这样市场环境,险资在增配权益资产的过程中,也呈现出了与以往不同的特点,我们将从五个数据维度分析险资今年的投资特征。

一、 保险运用资金余额:险资流入提速,委外转向直投

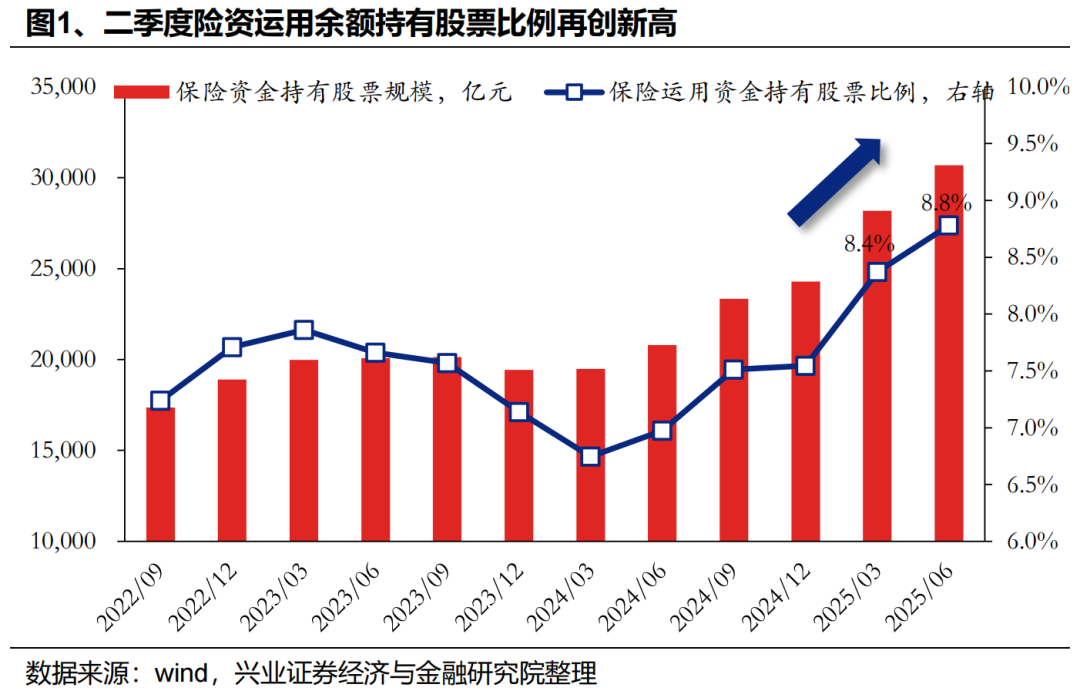

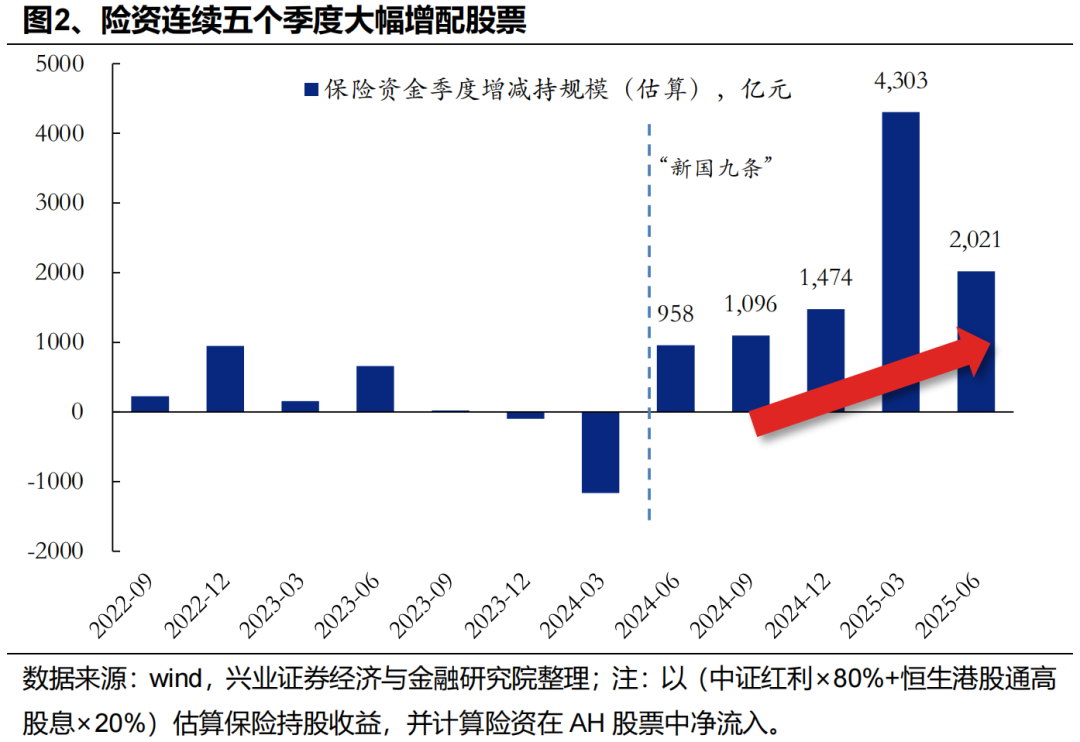

险资入市驶入快车道,二季度保险进一步增持配置股票2000亿元。保险运用资金余额持有股票比例环比Q1提升0.4pct至8.8%,按照A+H红利资产收益率估算,险资二季度净流入2000亿元左右,连续五个季度大幅增配股票。

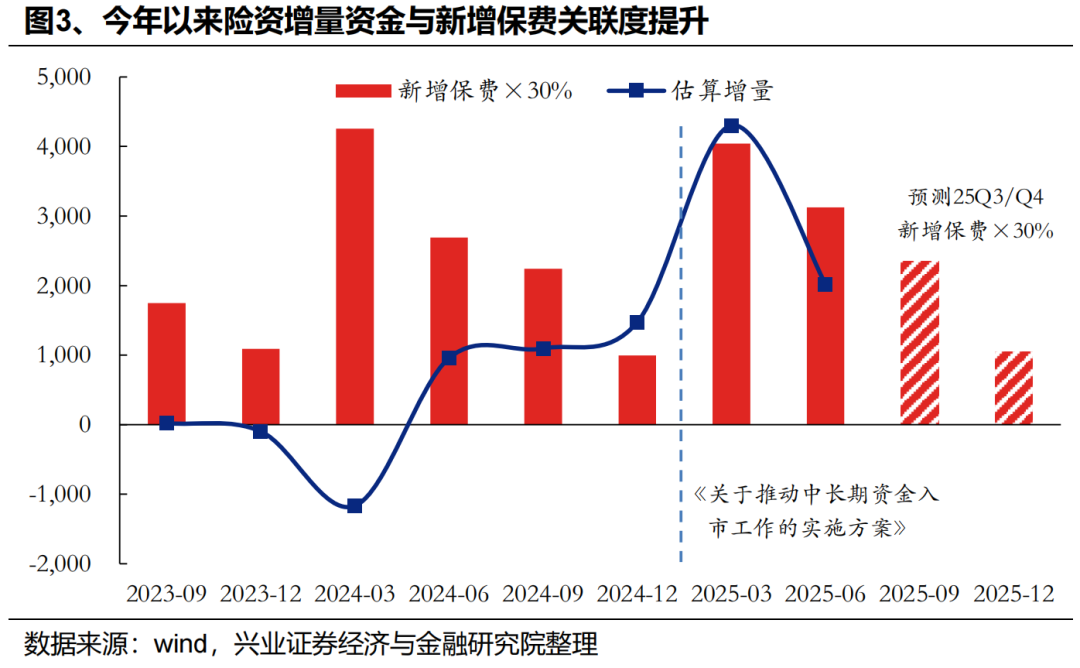

按照新增保费收入30%估算,险资下半年预计仍将增配A+H股票3000至4000亿元。年初,六部委联合印发大力推动中长期资金入市方案,其中提出,“大型国有保险公司要发挥‘头雁’作用,力争每年新增保费的30%用于投资股市”。可以看到在此基础上,今年以来估算险资净流入股票规模与新增保费收入关联性明显上升,按照下半年新增保费同比增速5%,预计25H2险资仍将增配A+H股票3000至4000亿元。

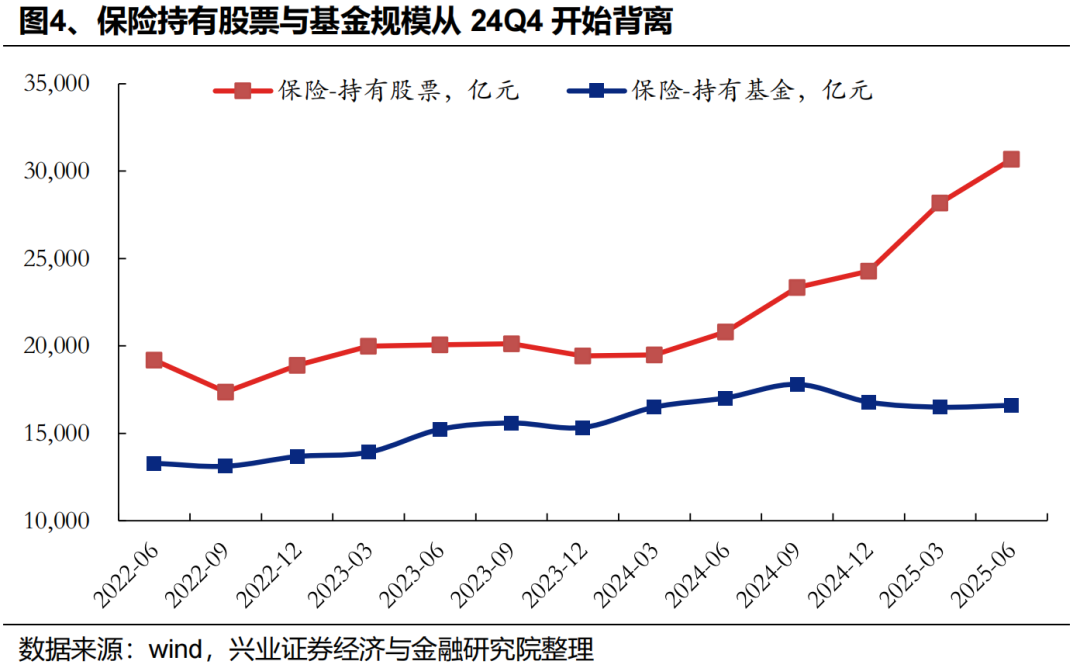

保险资金参与权益资产的方式也逐步由委外转向直投。2024Q3以前,保险持有股票与基金规模呈趋同增长态势,但从2024Q4以来,保险持有股票规模稳步提升,而持有基金规模却呈下降趋势,反映在资产配置上,险资参与权益配置方式逐步由借助外部管理人转向直投。

二、 险资重仓流通股东:红利底色思维,资产类别扩圈

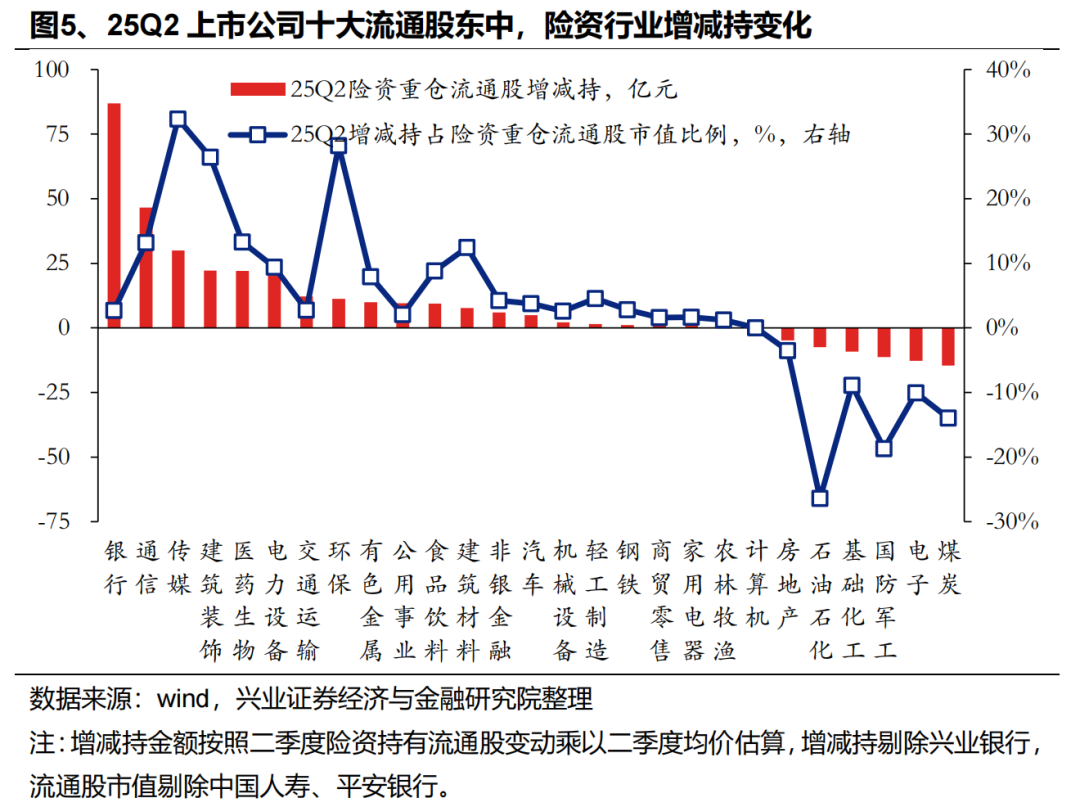

险资二季度整体增配红利,减持能源品,在科技成长与高端制造中内部调整,但整体仍增配科技。从行业与个股角度看,增配银行(杭州银行、中信银行、苏州银行)、通信(中国电信、中兴通讯、中国移动)、传媒(中南传媒、凤凰传媒、山东出版),减持煤炭(淮河能源、冀中能源、平煤股份)、电子(东山精密、长电科技)、国防军工(航天电子、航发控制)。

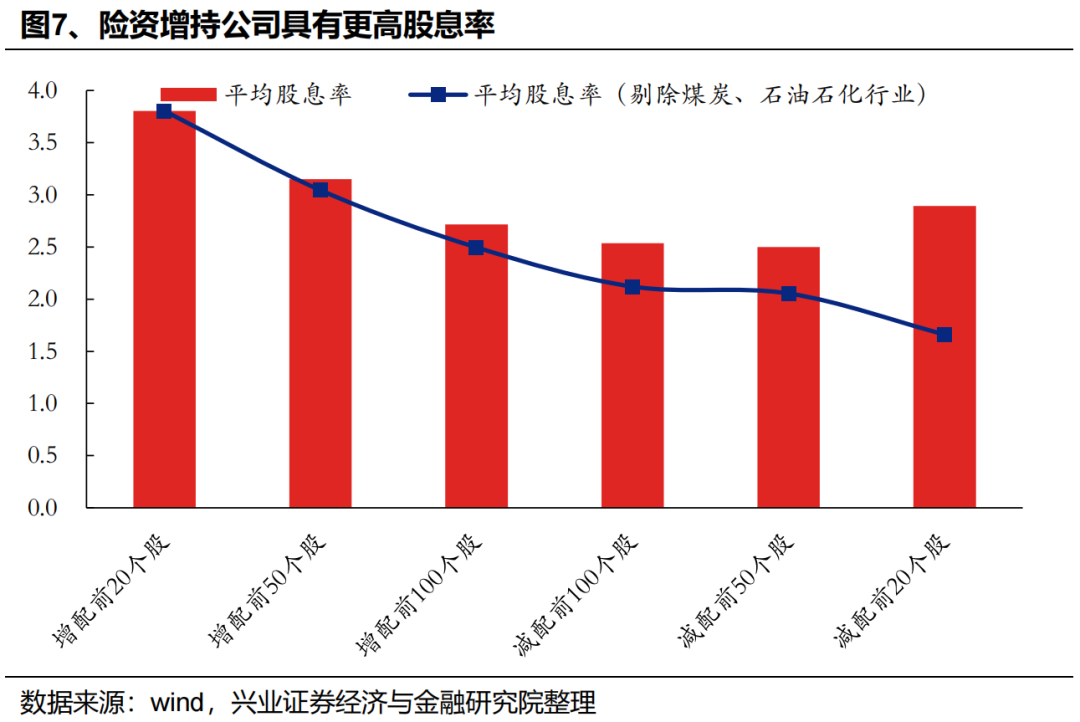

险资直投重仓的配置思路仍以高股息为底色,同时面对银行、公用事业等传统红利资产的持续上涨,配置上逐步扩圈至通信、食饮、汽车、传媒、有色、建筑装饰等广义红利资产。今年二季度,险资增持前二十大公司中,仅有三家银行,相比往期明显下降,但增持个股同样具有高股息属性,增持前20个股平均股息率达3.80%,增配前50个股平均股息率3.15%,并根据险资从增配到减持逐步递减。值得注意的是,减持前20个股中有较多石油石化、煤炭等周期资源品行业,考虑其分红的可持续性,若将其剔除后,减持前20个股股息率显著较低。

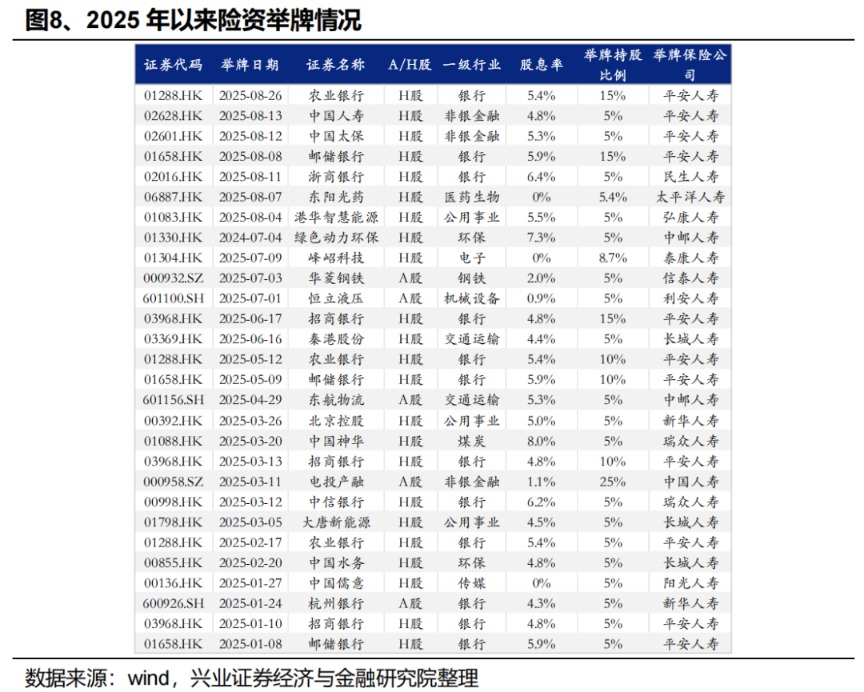

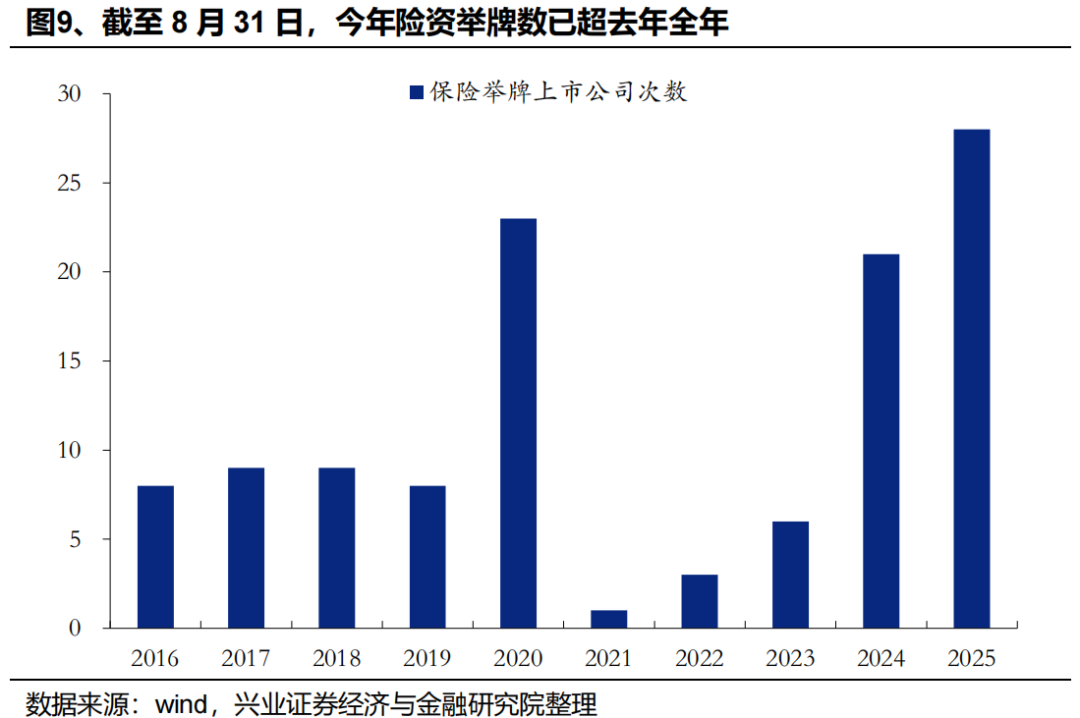

三、险资举牌&港股上市公司大股东:偏好港股资产,并是港股红利资产上涨核心驱动

今年年初以来,险资举牌上市公司较去年进一步提速,并且举牌港股占比大幅提升。截至8月31日,险资今年举牌上市公司28次,已超过去年全年举牌数,其中港股举牌数23次,占比相较往年明显提升。在债券收益率中枢下降以及传统红利资产明显上涨的环境下,险资南下配置股息率与性价比更高的港股红利资产,险资是今年南向资金持续大幅流入的重要构成。

除4月份受对等关税冲击流入有所暂缓,险资增配港股贯穿今年前8个月,并构成港股红利资产上涨的核心驱动。根据港交所披露的大股东持仓数据来看,险资在一季度加速配置港股银行,4月受对等关税冲击流入港股放缓,但随着国家队稳市提振市场信心,险资5月后再度进入增配港股红利资产的通道,并且在8月上旬,平安举牌中国人寿与中国太保。此外,结合险资持有港股上市公司股份比例与公司股价表现看,险资南下是港股红利资产上涨的核心驱动。

四、 ETF持有人:25H1险资通过ETF配置宽基指数放缓,更多借助指数投资工具参与成长领域投资

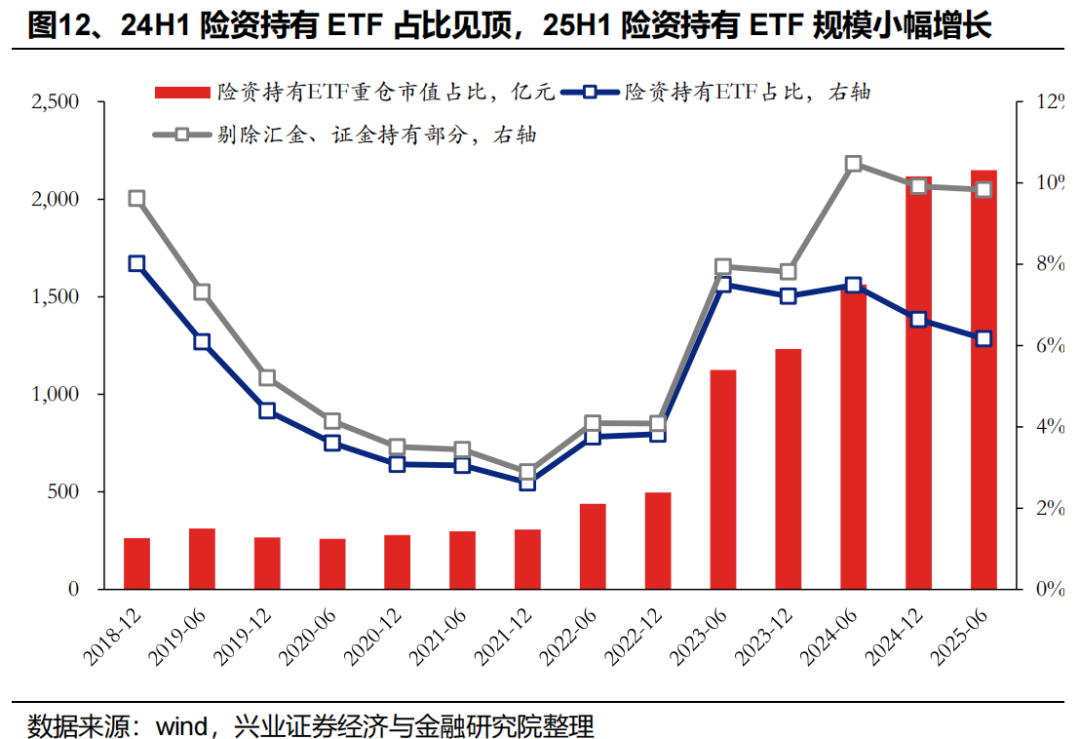

24H1,险资持有ETF占比见顶,结合保险资金运用余额持有股票与基金上的分化,进一步确认24H2以来,险资从借助外部管理人、指数投资工具转向直投的大方向。25H1险资作为前十大持有人持有ETF规模2149亿元,环比24H2增长33亿元,对于ETF配置总量增长放缓。

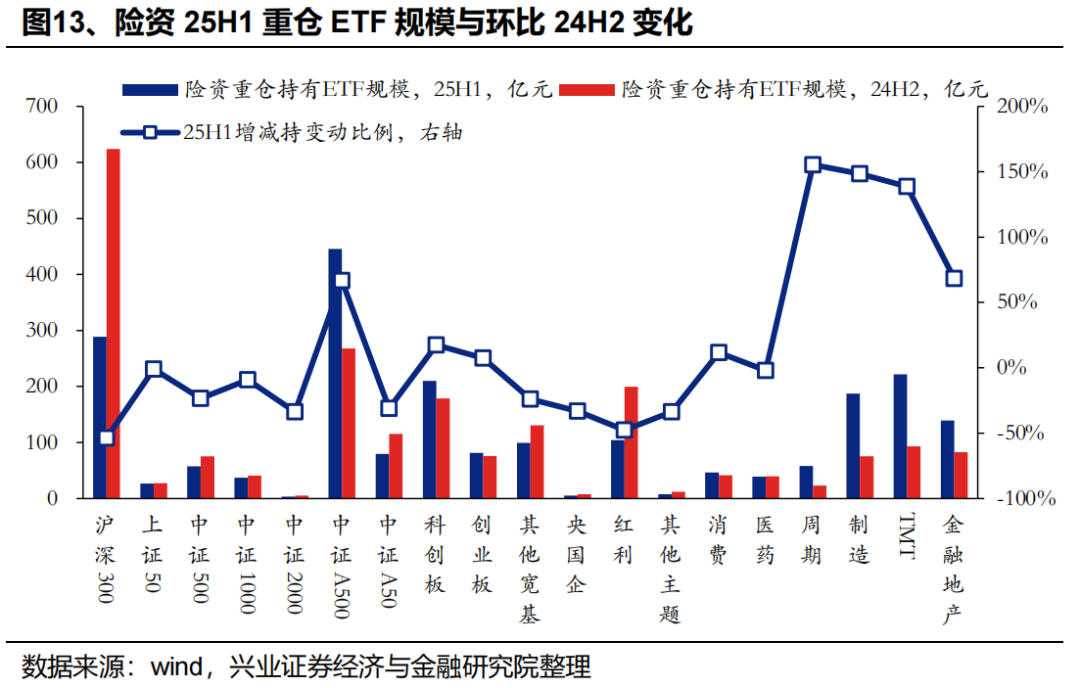

尽管险资在ETF总量配置上放缓,但内部调整结构显著,增配中证A500与TMT、制造、券商等行业ETF,同时减配沪深300与红利主题ETF。今年上半年,险资在中证A500ETF上的配置比例有明显增长,但具体需要结合两方面看:一是考虑到去年11月份以后发行大量A500ETF并没有24年年报数据,因此险资在中证A500ETF上的配置可能只是小幅增持,但对于年初以来规模持续回落的中证A500,其中险资持有比例相对应有一定程度上升。二是25H1险资在沪深300上配置大幅减持,不排除险资在宽基指数ETF配置中将沪深300置换成中证A500,对比中证A500指数成分股与沪深300指数成分股,中证A500在国防军工、医药生物、电力设备、计算机、电子上的比例更高,相对应在非银金融、银行、食品饮料上的比例显著降低,或反映险资在整体资产配置时开始寻找成长属性资产,同时在投资成长属性行业时,偏向通过被动投资或借助外部管理人的方式参与。

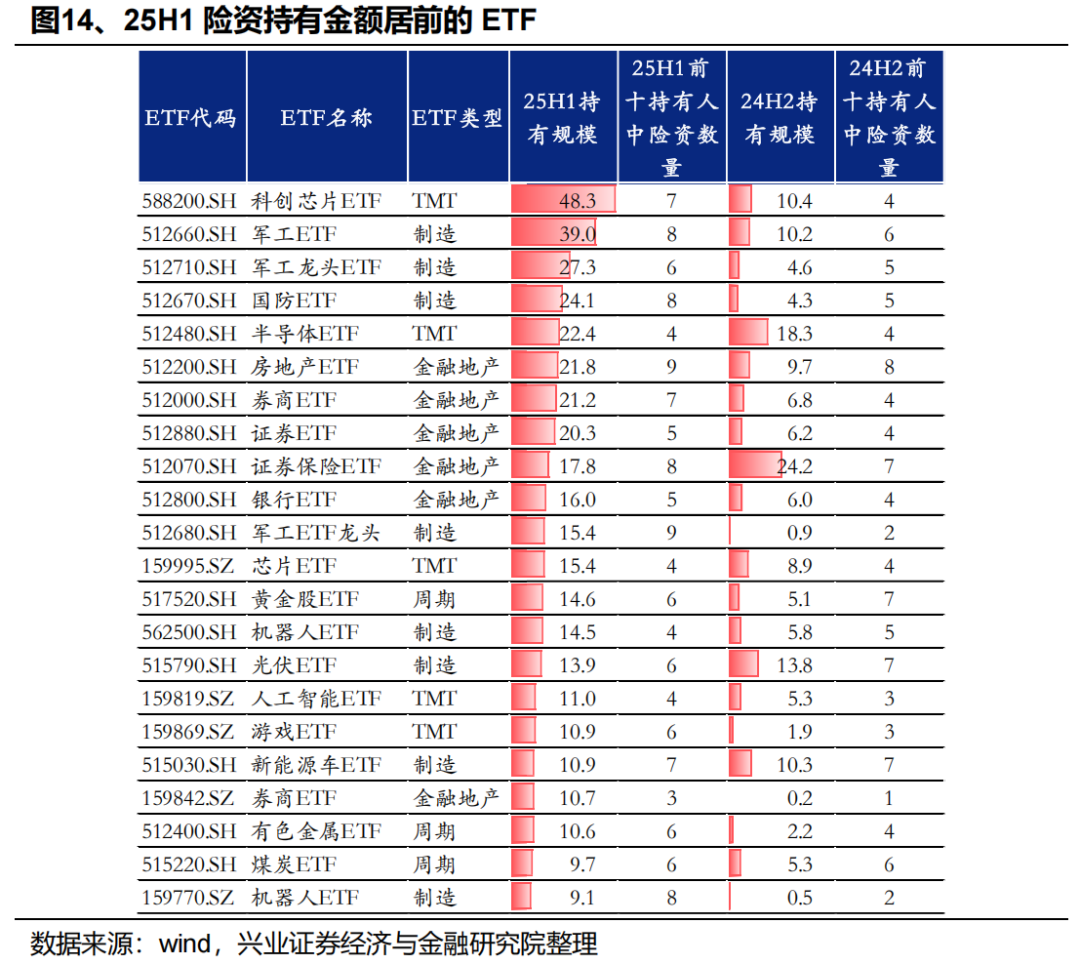

与此同时,险资25H1显著增配TMT、制造、金融地产等行业主题ETF,占到今年上半年行业主题ETF净流入的三分之一左右,险资或以行业主题ETF为工具,进行波段交易操作。今年上半年行业主题ETF共计净流入609亿元,按照险资重仓ETF统计,上半年险资增持行业ETF共235亿元,是上半年行业ETF增量重要贡献。从行业主题ETF类别上看,TMT、制造、金融地产、周期ETF净流入较多,分别增长129亿元、112亿元、57亿元、36亿元,环比分别为+139%、+148%、+68%、+155%。以科创芯片ETF为例,24H2险资作为前十持有人持有规模10.4亿元,而25H1前十持有人中有7个为险资,持有规模快速增长至48.3亿元。

五、 上市险企:头部险企增配股票更迅速,FVOCI股票占比提升显著

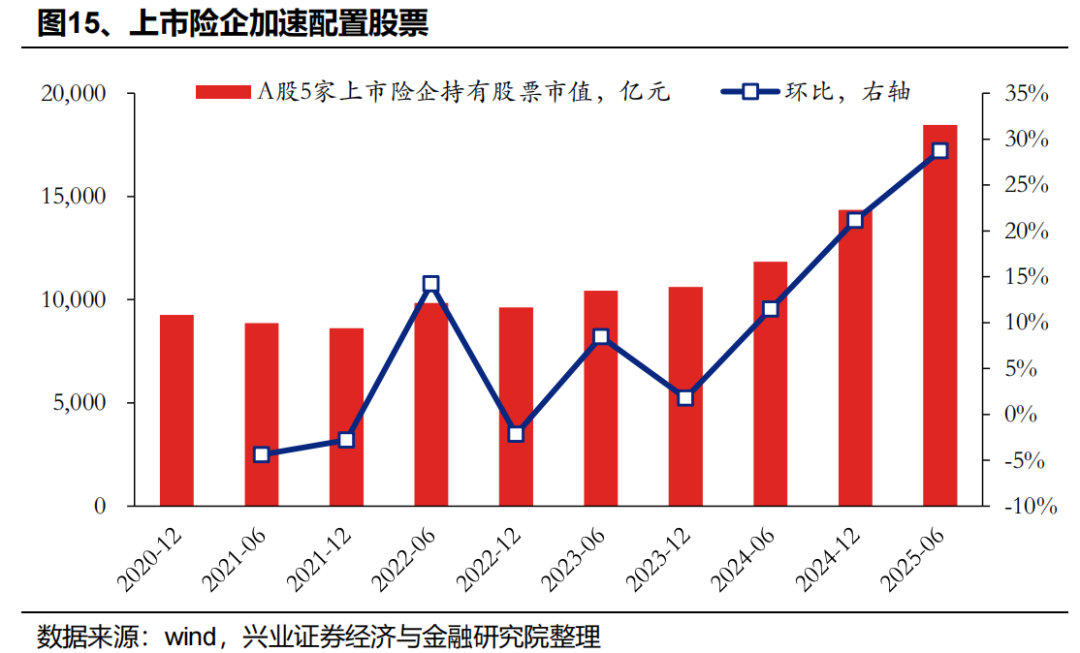

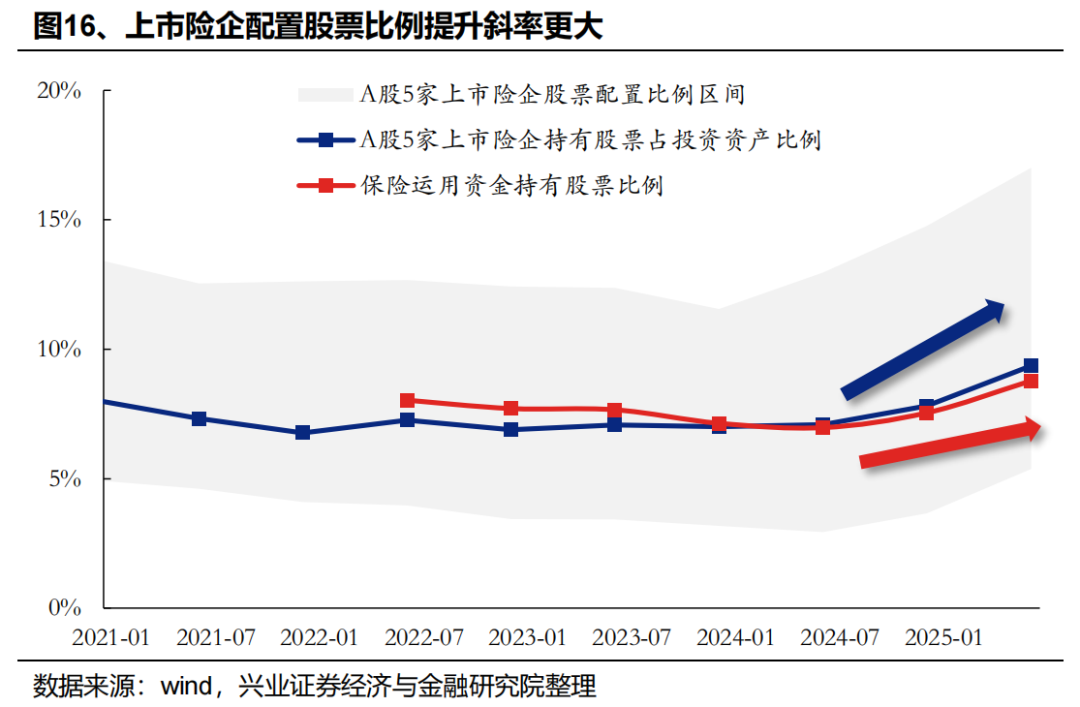

上市险企配置股票资产提速。今年上半年,A股5家上市险企(国寿、平安、人保、太保、新华)持有股票市值较去年末增长4119亿元,环比+28.7%,增速进一步提升。

上市头部险企增配股票更迅速,呈现加速配置特征。25H1,A股5家上市险企配置股票资产比例9.4%,环比提升1.6pct,相较于行业整体提升斜率更快,同时险企在权益资产上配置比例分化仍较大,配置较低的险企仍有较大提升空间。

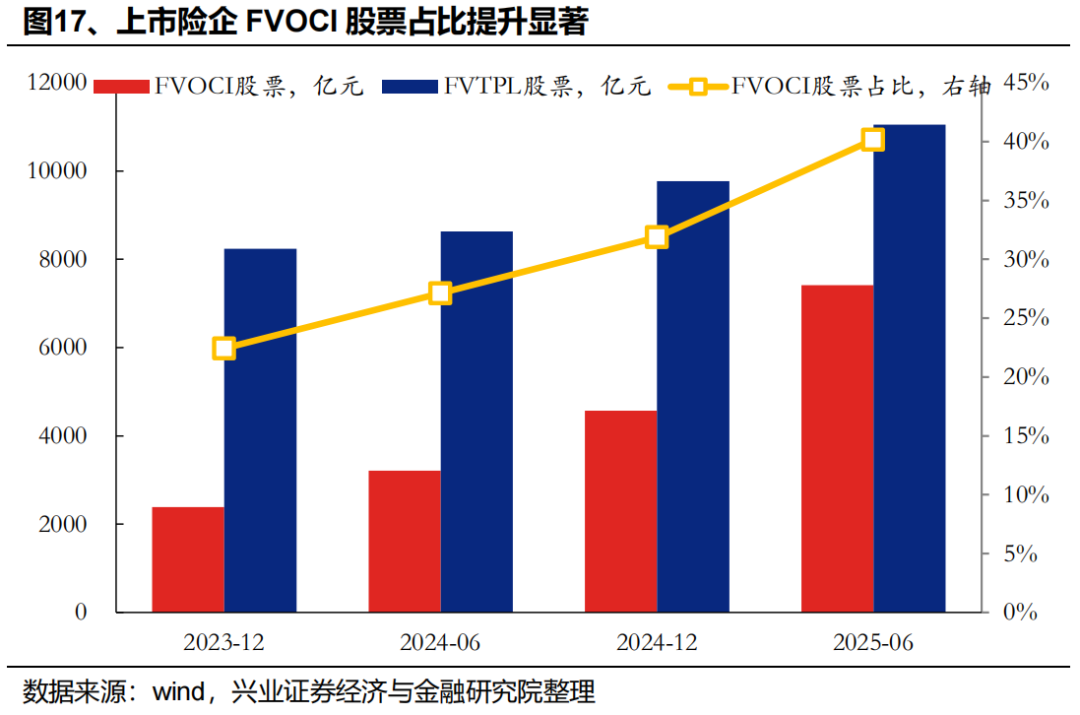

上市险企FVOCI股票占比提升显著,预计后续仍将以可入OCI账户的红利资产配置为主。25H1,A股5家上市险企持有FVOCI股票环比增长2843亿元(+62.2%),持有FVTPL股票环比增长1276亿元(+13.1%),考虑到负债端配置需求、长期利率中枢下行、以及监管政策鼓励长线资金入市等多重因素共振驱动下,险资入市仍是长期大趋势,而OCI账户在减少股价波动对险企利润影响以及资本占用上均有明显优势,在此基础上,预计后续仍将以可入OCI账户的红利资产配置为主。

风险提示

模型测算误差,政策低于预期,权益市场波动,利率中枢快速上行