#【悬赏】2025中报揭幕!谁把握住机遇?#

$贵州茅台(SH600519)$ $五 粮 液(SZ000858)$ $片仔癀(SH600436)$

大家好,今天这篇文章是“司马茶馆”出品的第1286篇文章。作为白酒行业的领军者,贵州茅台的半年报向来是行业的“晴雨表”。2025年上半年,这份成绩单再次引发热议——营收突破900亿,净利润站稳450亿,数字背后既有坚守主业的定力,也有拥抱变化的智慧。今天司马就和大家慢慢聊,从业绩肌理到战略布局,看看这位“老大哥”如何在行业调整期走出自己的节奏。

一、业绩图谱:增长里的平衡术

1.营收利润:稳字当头藏韧性

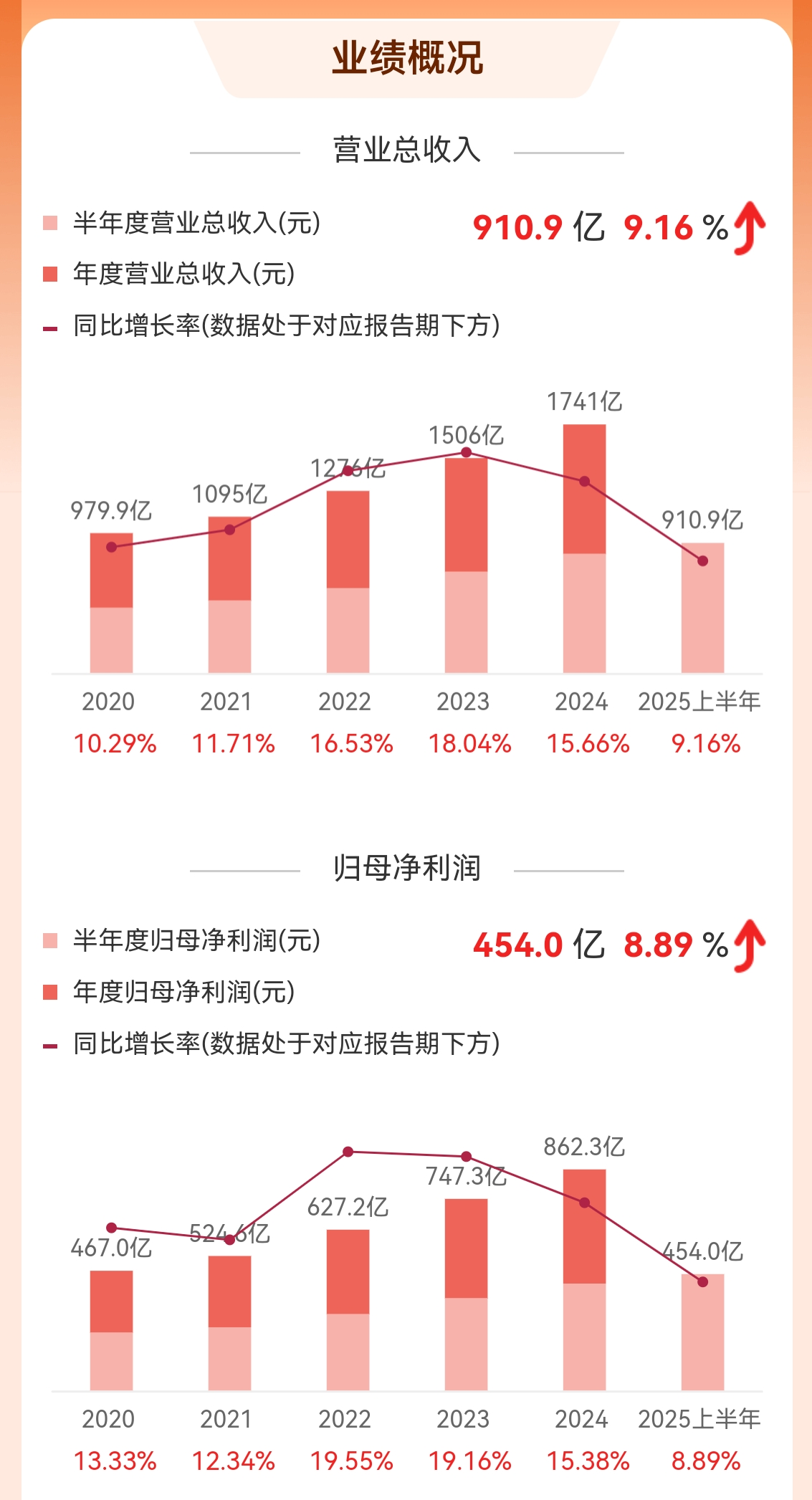

上半年茅台营业总收入910.94亿元,同比增长9.16%;归母净利润454.03亿元,同比增长8.89%。这样的增速放在整个白酒行业看,依然是“优等生”水平。要知道在消费复苏不均衡的背景下,不少酒企还在为保住5%增速发愁,茅台能稳稳站在8%以上,足见其基本面的扎实。再看单季度表现,一季度营收468.59亿元,二季度442.35亿元,虽有季节性波动,但整体曲线平滑,没有出现大起大落。这种稳定性,来自于茅台酒“刚需属性”的支撑——无论是商务宴请还是家庭聚会,茅台仍是很多人的首选,这种消费惯性不是一朝一夕能改变的。

2.现金流:短期波动不掩长期健康

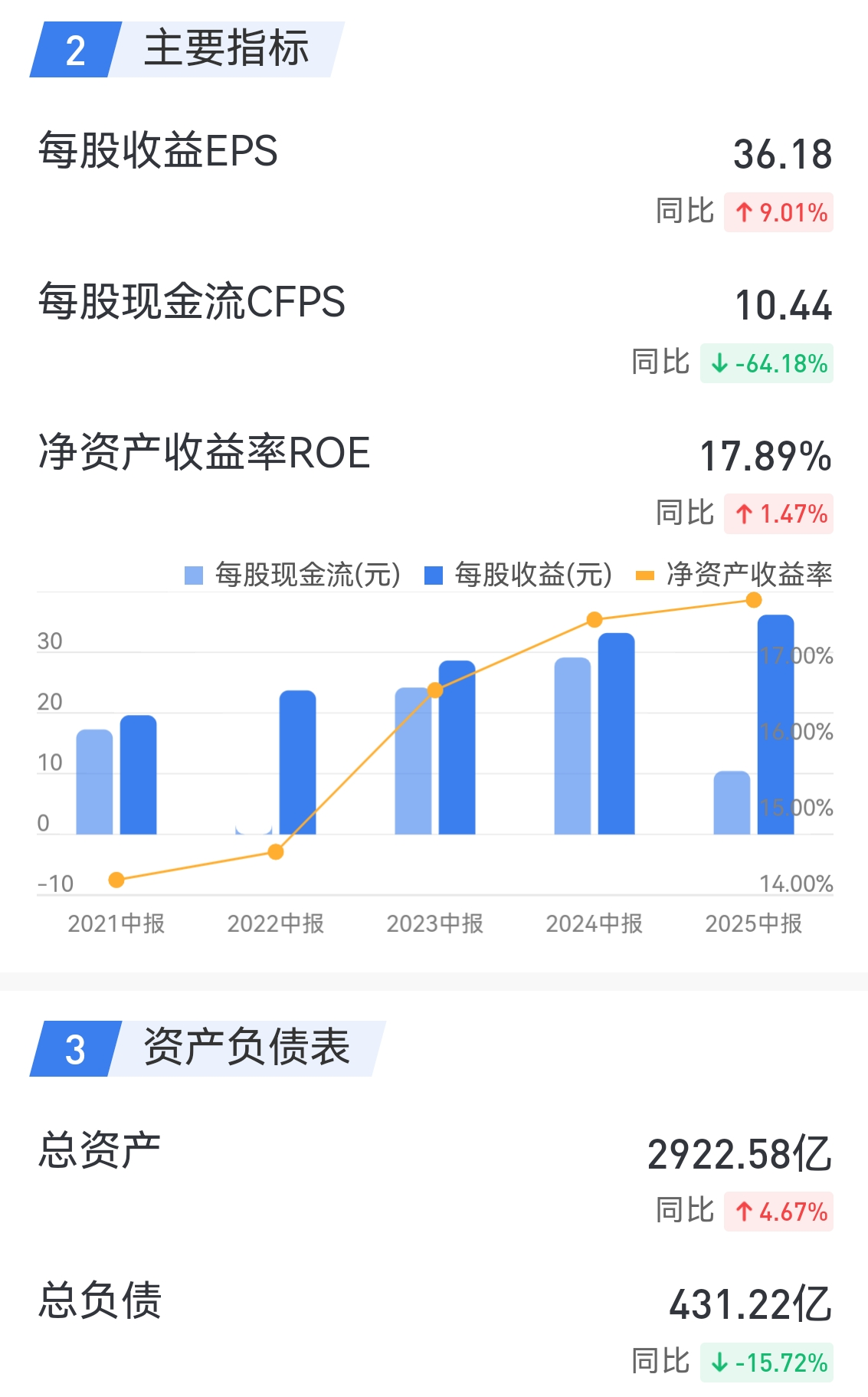

经营活动产生的现金流量净额131.19亿元,同比下降64.18%,这个数据确实让不少人捏了把汗。但仔细看财报注释会发现,主要原因是子公司吸收集团存款减少和存放央行准备金增加,属于资金管理层面的调整,而非经营层面的问题。事实上,茅台账上货币资金仍有516.45亿元,加上拆出资金1263.51亿元,整体资金储备超过1700亿元,抗风险能力依然强劲。就像一个家底厚实的家庭,偶尔短期资金周转变化,不影响整体财务健康。

3.成本管控:多花的钱花在刀刃上

营业成本同比增长15.21%,销售费用增长24.56%,看似成本涨得快,但细究去向会发现“钱没白花”。原材料成本增加,是因为茅台提高了高粱、小麦等原料的收购标准,从源头保障酒质;销售费用增加,则和“i茅台”平台升级、国际市场推广等投入有关,这些都是为了长远布局。更关键的是,茅台的毛利率依然高达91.3%,在所有白酒企业中稳居第一。哪怕多花点钱,盈利空间还是足够宽敞,这种“厚利抗风险”的能力,是其他酒企羡慕不来的。

附上几组核心数据,方便司马好友们更直观参考:

茅台酒基酒产量4.37万吨,系列酒2.96万吨;

直销渠道占比43.9%,同比提升5.2个百分点;

海外营收28.93亿元,同比增31.29%;

货币资金516.45亿元,拆出资金1263.51亿元;

每股收益36.18元,同比增9.01%。

二、市场布局:渠道革新的深水区

1.直销崛起:不止于卖酒的变革

直销渠道上半年营收400.09亿元,同比增长18.63%,占总营收比重提升至43.9%。这个数字背后,是茅台对“价格话语权”的重新掌控。以往通过经销商销售,终端价格常常失控,现在直销渠道直接对接消费者,既能稳定价格,又能积累用户数据。“i茅台”平台功不可没,半年卖出107.6亿元,相当于每天有近30万用户在上面下单。更难得的是,平台用户中30-40岁群体占比达42%,比传统渠道年轻了10岁,这意味着茅台正在悄悄“圈住”下一代消费者。经销商结构也在优化:国内新增的160家经销商全是系列酒经销商,同时精简23家茅台酒经销商。这种“增系列、减茅台”的调整,既能拓宽系列酒市场,又能避免茅台酒经销商过度竞争,可谓一举两得。

2.系列酒:蓄力待发的潜力股

系列酒上半年营收137.63亿元,同比增长4.69%,增速虽不及预期,但亮点不少。茅台1935上半年卖出约50亿元,成为系列酒的“顶梁柱”;汉酱推出“汉酱3.0”新品,终端反响不错;王子酒则在县域市场发力,下沉渠道新增800多个网点。其实系列酒的定位本就是“培养用户”——让消费者从喝王子酒开始,慢慢过渡到汉酱、茅台1935,最终成为茅台酒的粉丝。这个过程需要时间,就像十年前没人想到飞天茅台能有今天的地位一样,给系列酒多一点耐心,或许会有惊喜。

3.国际市场:小步快跑的全球化

海外营收28.93亿元,同比增长31.29%,这个增速远超国内,虽然基数不大,但趋势向好。在欧洲市场,通过和当地高端餐饮合作,茅台酒成了不少米其林餐厅的“中国名片”;在东南亚,结合华人社群推广,春节、中秋等节点销量同比增40%。更值得关注的是文化输出——“走进系列”新品融入当地艺术元素,比如“走进意大利”瓶身采用威尼斯面具图案,既保留茅台基因,又贴近当地审美。这种“不是硬卖酒,而是卖文化”的思路,正在慢慢打开国际市场。

三、产品战略:老味道里的新花样

1.茅台酒:经典款的生命力

茅台酒上半年营收755.89亿元,同比增长10.24%,依然是绝对的“压舱石”。53度飞天茅台虽然终端价比巅峰期有所回落,但1900-2000元的价格带很稳定,没有出现大幅波动,这说明市场供需趋于平衡。值得一提的是“年份酒”表现——15年、30年茅台酒上半年销量同比增15%,这类高附加值产品占比提升,直接拉动了茅台酒整体毛利率。毕竟对于收藏者和高端消费者来说,年份越长的茅台越有吸引力。

2.创新产品:传统与现代的碰撞

“世博会纪念酒”采用环保材料包装,还附赠数字藏品,上市后很快售罄,说明“限量+文化+科技”的组合很受欢迎;低度茅台酒(43度)增速12%,反映出健康饮酒理念的兴起,茅台也在跟着消费习惯调整产品。更有意思的是“茅台冰淇淋”,虽然营收占比不到1%,但成了“破圈”利器——很多年轻人因为冰淇淋知道茅台,进而尝试系列酒。这种“由浅入深”的获客方式,比直接推销白酒要聪明得多。

四、潜在挑战:繁荣背后的清醒剂

1.行业调整期的压力

白酒行业正处于“挤压式增长”阶段,茅台虽然日子好过,但也感受到了压力。上半年经销商库存周转天数从30天增至45天,虽然还在合理范围,但终端动销变慢是事实。如何刺激开瓶率,让茅台从“被收藏”变回“被饮用”,是接下来的关键。

2.消费场景的变迁

政务消费占比持续下降,从2019年的20%降到现在的10%左右,取而代之的是商务消费和家庭消费。茅台正在调整策略,比如推出“家宴套餐”,针对家庭聚会设计小容量装,这些举措正在慢慢见效。

3.年轻群体的距离感

30岁以下消费者喝茅台的比例不足5%,这是茅台必须面对的“代际鸿沟”。虽然“i茅台”吸引了一些年轻人,但要让他们真正爱上酱香酒,还需要时间。毕竟喝惯了低度酒的年轻人,突然喝53度茅台,确实需要适应过程。

五、长远布局:藏在细节里的野心

1.产能储备:看不见的护城河

“十四五”技改项目稳步推进,投产后茅台酒基酒产能将达6.6万吨,系列酒5.6万吨。对于茅台来说,基酒就是“硬通货”——现在多存一吨基酒,几年后就多一吨好酒卖。这种“以产定销”的模式,让茅台在行业波动时总能游刃有余。

2.数字化:润物细无声的变革

除了“i茅台”,茅台还在建设供应链管理系统、包装设计系统,甚至用AI优化勾调工艺。这些投入短期内看不到效果,但长期来看,能让生产更高效、市场反应更快。比如通过大数据分析消费者偏好,快速调整产品配方,这在以前是难以想象的。

3.社会责任:不止于卖酒的担当

上半年在5个县种植高粱60余万亩,带动11万户农户户均增收1.37万元。这种“企业+农户”的模式,既保障了原料供应,又助力乡村振兴,还提升了品牌形象,可谓一举三得。茅台还参与起草《酒类商品碳标签分级评价指南》国际标准,在环保生产上加大投入,这些都是在为“百年企业”的招牌加分。

六、写在文末:几个观察角度

1.从库存看真实需求

虽然财报没直接说库存,但从经销商周转天数和批价走势能看出,茅台酒供需比去年宽松了些。这对于消费者是好事——买酒不用加价太多;对于茅台来说,也能避免价格虚高带来的风险。

2.从研发看创新力度

研发费用7390万元,同比降20.03%,看似减少,实则是把钱花在了更关键的地方。比如数字化系统、环保技术这些“硬核”投入,比单纯搞包装创新更有长远价值。

3.从国际化看长期潜力

海外营收虽然只占3%,但增速快、空间大。随着中国文化出海,茅台有望成为像威士忌、白兰地那样的国际烈酒品牌。十年后再看,或许海外市场会给我们惊喜。

在司马看来,茅台的半年报就像一幅工笔画,远看气势恢宏,近看细节精妙。它没有追求狂飙突进的增长,而是在稳扎稳打中布局长远——渠道上夯实直销、产品上兼顾经典与创新、责任上扎根乡土,这些动作看似平淡,却透着“百年老店”的智慧。

对于我们来说,不必纠结于一时的增速高低,更该看到茅台在行业调整期的定力。毕竟,能穿越周期的企业,靠的从来不是一时的爆发力,而是细水长流的韧性。茅台的故事,还在继续书写,我们且看且品。

#社区牛人计划# #【悬赏】中报解读再开启,发现价值和机遇# #炒股日记# #盘逻辑:深度解析,理清投资思路#