国信证券收购万和证券迎来阶段性进展,这次是获得监管批文。国信证券今天公告,证监会核准公司成为万和证券主要股东,核准深圳市投资控股有限公司成为万和证券实际控制人,对公司通过换股方式依法取得万和证券96.0792%无异议。

两周之内,两家券商收购案迎来监管进展,另一家是西部证券。8月15日,证监会核准西部证券成为国融证券主要股东,同时核准陕西投资集团有限公司成为国融证券、国融基金、首创期货的实际控制人。

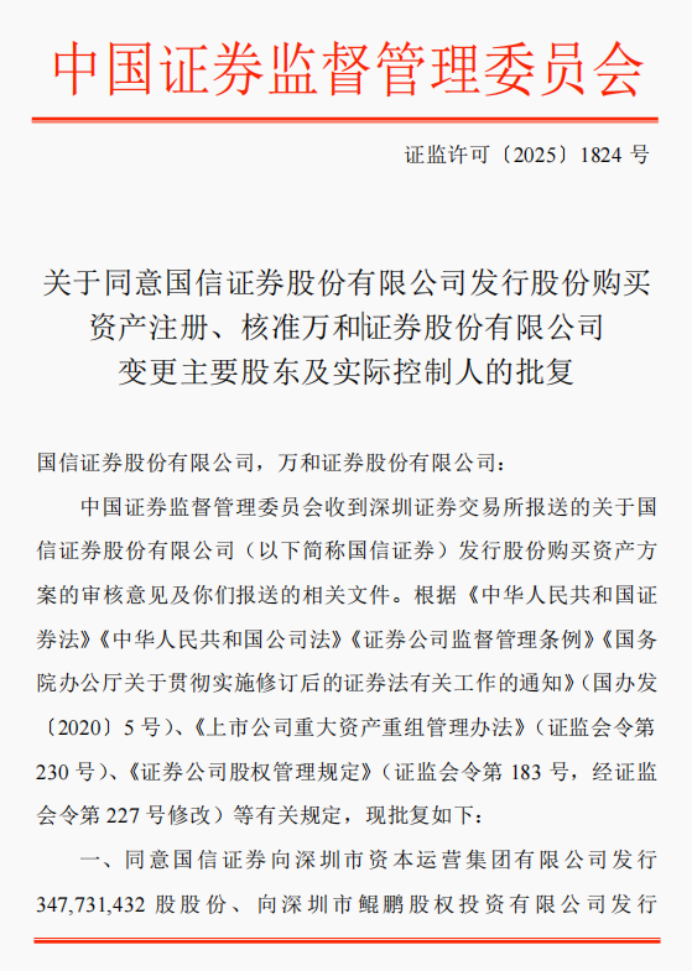

图为监管批复内文。

如今随着批文下发,意味着待相关程序完成后,深圳国资体系内规模最大的券商整合将正式落地。目前,市场及业界较为关注整合安排。国信证券表示,为解决公司与万和证券之间的业务并行经营、同业竞争和利益冲突,国信证券拟对万和证券现有业务范围做如下调整:

1.万和证券保留特定区域内的经纪业务以及与经纪业务高度协同的部分业务,其他业务统一整合至国信证券及其子公司或在过渡期内处置完毕。

2.在推动双方整合的同时,结合海南自由贸易港的政策优势,国信证券拟将跨境业务作为万和证券未来发展的战略方向,力争将万和证券打造成海南自由贸易港在跨境业务领域具备行业领先地位的区域特色券商。

3.伴随万和证券业务定位及业务范围明确后,万和证券特定区域外的分支机构及相关资产将整合至国信证券,而国信证券位于特定区域内的分支机构及相关资产整合至万和证券。

4.计划对万和证券各业务条线员工的所在机构、岗位进行调整,完成与业务、资产调整相适应的人岗匹配。

目前来看,除了核准国信证券收购万和证券,监管还对包括定增在内的相关事宜做出了五个要求。

一是,同意国信证券向深圳市资本运营集团有限公司发行347,731,432股股份、向深圳市鲲鹏股权投资有限公司发行157,198,746股股份、向深业集团有限公司发行49,635,777股股份、向深圳市创新投资集团有限公司发行22,522,843股股份、向深圳远致富海十号投资企业(有限合伙)发行21,642,013股股份、向成都交子金融控股集团有限公司发行21,099,811股股份、向海口市金融控股集团有限公司发行9,483,061股股份购买相关资产的注册申请。

二是,国信证券本次发行股份购买资产应当严格按照报送深圳证券交易所的有关申请文件进行,按照有关规定办理本次发行股份的相关手续并及时履行信息披露义务。

三是,万和证券应当切实做好与国信证券的风险隔离,严格规范关联交易,严防利益冲突和输送风险。国信证券应当会同万和证券按照报送证监会的初步整合方案确定的方向,在一年内制定并上报具体整合方案,明确时间表,妥善有序推进整合工作。

四是,本次发行股份购买资产注册批复自下发之日起12个月内有效。你们应当依法办理相关股权变更手续。

五是在实施过程中,如发生法律、法规要求披露的重大事项或遇重大问题,应当及时报告证监会、公司住所地证监局和深圳证券交易所并按有关规定处理。

记者了解到,考虑到实现上述业务定位涉及较为复杂的业务、资产、人员、财务、系统等整合、调整事项,为实现整合平稳有序推进,本次整合国信证券已向证监会申请了5年的过渡期。

发行价格经过下调,未收购剩余的3.92%引猜测

其中备受关注的问题包括,国信证券未收购万和证券剩余的3.92%股份的原因,背后或许隐藏着一些交易细节;交易完成后的整合安排,这一安排关乎未来业务协同与资源整合的成效;万和投资减资的原因,这一动向也引发了市场的诸多猜测。

国信证券收购万和证券一事,最早可追溯至2024年8月21日。当日,国信证券发布《关于筹划发行股份购买资产事项的停牌公告》,正式披露了收购万和证券的初步计划,拟以发行A股股份的方式购买深圳市资本运营集团有限公司持有的万和证券53.0892%的股份,并以此获得万和证券控股权,证券行业又一起并购重组案例开始获得市场关注。

到了次月的9月4日,国信证券发布《国信证券有限公司发行股份购买资产暨关联交易预案》,公司拟通过发行A股股份的方式向深圳资本(持股比例为53.09%)、鲲鹏投资(持股比例为24%)、深业集团(持股比例为7.58%)、深创投(持股比例为3.44%)、远致富海十号(持股比例为3.3%)、成都交子(持股比例为3.22%)、海口金控(持股比例为1.45%)购买万和证券合计96.08%股份。与8月21日国信证券首次官宣时相比,最新公告中,国信证券无论是交易对手方数量,还是计划收购的万和证券股份比例,都有大幅度提升。

从股权结构来看,万和证券共有8位股东,而剩下的3.92%的股份为深圳市国有股权经营管理有限公司持有。本次交易完成后,万和证券将成为国信证券控股子公司,后者可利用当地的政策优势及双方现有业务资源,实现国际业务与金融创新业务的快速发展,并实现跨境业务与原有业务的联动发展,有利于增强国信证券持续经营能力,进而为投资者带来持续稳定的回报。

2024年12月6日,国信证券董事会审议通过本次收购方案,更新后的交易方案显示,国信证券计划收购的万和证券股份比例升至96.08%,交易对手方也增至7名,除深圳资本外,还包括深圳市鲲鹏股权投资有限公司、深业集团有限公司、深圳市创新投资集团有限公司、深圳远致富海十号投资企业(有限合伙)、成都交子金融控股集团有限公司、海口市金融控股集团有限公司,交易价格确定为51.92亿元。本次交易构成关联交易,不构成重大资产重组,不构成重组上市。

2024年12月20日,国信证券收到深圳市国资委批复,后者原则同意国信证券前述发行股份购买资产暨关联交易方案。随后到了今年4月10日,国信证券收到深交所出具通知,前述交易相关申请事项获得受理。深交所对“国信+万和”并购案的审核节奏十分紧凑。据深交所的审核流程,该项目于4月10日获深交所受理,次日即收到问询函。

不久之后的4月29日,国信证券发布公告,就深交所问询函作出回复。公告显示,4月11日,国信证券收到深交所出具的《关于国信证券股份有限公司发行股份购买资产申请的审核问询函》,随后公司针对《问询函》中列明的问题展开细致核查,并逐项予以落实。深交所共提出14个问题,涉及本次交易方案、资产基础评估以及收购标的万和证券的各项主营业务等方面。

今年6月19日,深交所并购重组审核委员会召开2025年第7次审议会议,审议结果显示,国信证券发行股份收购万和证券股权相关交易符合重组条件和信息披露要求,“进度条”又进一步。

本次发行价格经过一次下调,这受到关注。根据交易方案,国信证券拟以8.60元的价格发行6.04亿股,拟通过发行股份收购深圳资本集团、鲲鹏投资等7家股东持有的万和证券股权,总对价51.92亿元。不过,由于国信证券2024年度利润分配已实施完毕,向全体股东每10股派送现金红利3.5元,发行股份购买资产的发行价格由8.6元降至8.25元,调整后的发行价格=调整前的发行价格-每股现金红利=8.60-0.35=8.25元。发行价格的调整下,发行股份数量由此前的6.04亿股增至6.29亿股。

资源整合、协同效果后续备受关注

对于此次收购万和证券的目的及收购后的安排,国信证券表示,本次交易完成后,公司将充分发挥交易带来的协同作用,对万和证券进行资源整合,同时利用万和证券注册地海南自由贸易港跨境金融服务试点的先发优势,凭借公司自身突出的市场化和业务创新能力,进一步提升公司综合盈利水平,具体包括以下三个方面:

一是万和证券和国信证券同属深圳国资体系券商,整合万和证券有利于形成双方业务发展的合力。本次交易完成后,国信证券将凭借自身在管理能力、市场声誉度、综合化业务能力等方面的优势,统筹双方客户资源,挖掘更多业务机会,创造更大的价值。

二是作为注册于海南的证券公司,万和证券高度重视海南自由贸易港跨境金融服务试点的筹备工作,加快推进跨境资产管理等国际业务和创新业务。本次交易完成后,万和证券成为国信证券控股子公司,后者将充分利用跨境金融服务试点先行先发的优势,提前抢点布局,力争在国际业务及创新业务方面实现突破,创造新的盈利增长点。

三是万和证券网点布局以珠三角为核心区域、以长三角为重点区域,辐射全国,客户基础优良,业务渠道广泛。本次交易完成后,国信证券将加快对万和证券营业网点和渠道资源的整合,通过优化网点区域布局、传统经纪业务加速向财富管理业务转型等措施创造增量价值。

包括此次国信证券收购万和证券在内,近年来证券行业并购重组案例频出,行业集中度呈现加速提升态势。2024年以来,国联民生证券、国泰海通证券等均已落地,此外还有多起券商收购案正在推进中。

有观点认为,董事会架构的调整会对公司的经营层面和决策层面的管理产生影响。同时,券商合并涉及多部门、多业务的协同发展,仍需要一个不断磨合的过程。